راهنمای گامبهگام برای انتخاب بهترین استراتژیهای معاملاتی فارکس برای مبتدیان

بازار بینالمللی ارز، که به نام بازار فارکس نیز شناخته میشود، یک محیط بسیار روان و پویا است که در آن ارزها در سطح جهانی معامله میشوند. برای مبتدیان، بهدلیل حجم زیاد استراتژیهای معاملاتی موجود، جستوجو و انتخاب یک استراتژی معاملاتی سودآور و در عینحال ساده، میتواند بسیار چالشبرانگیز باشد. در این مقاله، بهترین استراتژیهای معاملاتی فارکس برای مبتدیان را با تمرکز بر سادگی و بازدهی بالا بررسی خواهیم کرد. این استراتژیها برای کمک به معاملهگران جدید طراحی شدهاند تا علاوهبر سودآوری، دیدگاهی مفید و کارآمد نیز به معاملهگران ارائه دهد.

فهرست مطالب

مفهوم استراتژی معاملاتی در فارکس

در بازار فارکس، استراتژی معاملاتی (Trading Strategy) به مجموعهای از قوانین یا دستورالعملهایی اطلاق میشود که یک معاملهگر برای تعیین زمان ورود و خروج از معاملات استفاده میکند. این استراتژیها معمولاً براساس تکنیکهای تحلیلی مختلف از جمله تحلیل تکنیکال (Technical Analysis) و تحلیل فاندامنتال (Fundamental Analysis) هستند و برای کمک به معاملهگران در تصمیمگیری آگاهانه درباره معاملاتشان طراحی شدهاند. یک استراتژی معاملاتی میتواند ساده یا بسیار پیچیده باشد و حتی ممکن است شامل استفاده از ابزارهای مختلفی مانند اندیکاتورها، نمودارها و دادههای اقتصادی باشد. هدف یک استراتژی معاملاتی ارائۀ یک رویکرد منظم برای معاملات است تا به معاملهگران کمک کند که ریسک را به حداقل و سود بالقوۀ معاملات را به حداکثر برسانند.

یک استراتژی معاملاتی حرفهای عواملی مانند شرایط بازار، میزان ریسک معاملات و اهداف معاملاتی را در نظر داشته و متناسب با نیازها و ترجیحات معاملهگر طراحی و تدوین شده است. توجه داشته باشید که منظور از عبارت استراتژی معاملاتی حرفهای، یک سیستم معاملاتی بسیار پیچیده با تعداد پارامتر زیاد نیست. استراتژیهای معاملاتی زیادی وجود دارند که بسیار ساده هستند و تعداد پارامتر کمی نیز دارند، اما سودآوری بالایی دارند و در مقابل، استراتژیهای معاملاتی پیچیدهای نیز وجود دارند که نمیتوانند یک برایند مثبت قابلتوجه ایجاد کنند. بهعبارتدیگر، سودآوری یک استراتژی معاملاتی، ارتباطی با تعداد پارامترهای آن ندارد.

معرفی ۵ استراتژی معاملاتی محبوب فارکس

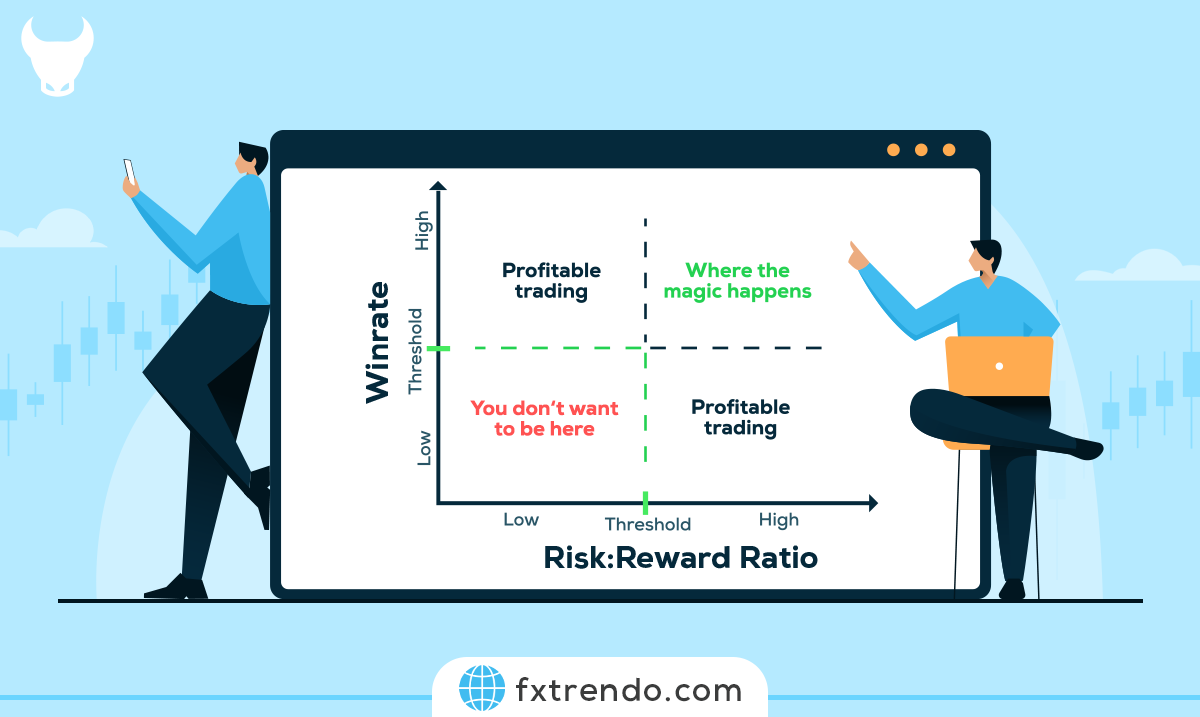

بهتر است قبل از معرفی ۵ استراتژی معاملاتی محبوب و کارآمد در فارکس، ویژگیهای یک استراتژی معاملاتی سودآور را بررسی کنیم. هر استراتژی معاملاتی که این ویژگیهای زیر را داشته باشد، سودآور است و شما میتوانید در معاملات واقعی از آن استفاده کنید:

- ارائۀ نقاط دقیق ورود به معامله

- ارائۀ نقاط دقیق خروج از معامله

- داشتن اهداف سود منطقی در یک روز معاملاتی

- داشتن حد ضرر روزانه و هفتگی

- آمادگی برای تمامی سناریوهای احتمالی مارکت

- سودآوری پایدار در معاملات آزمایشی یا دمو

۱) استراتژی معاملاتی شکست (Break out)

استراتژی معاملاتی شکست (Break out)، یک استراتژی محبوب و مؤثر برای مبتدیان است. معاملهگران در این استراتژی، پس از شناسایی یک سطح مهم حمایتی یا مقاومتی قوی در مارکت، منتظر شکست سطح موردِنظر و عبور قیمت از آن میمانند، سپس با بستهشدن کندل تأیید، در راستای شکست، وارد معامله میشوند. این استراتژی، برای مبتدیان بسیار مفید است، زیرا شناسایی سطوح و ترید با این روش، بسیار آسان است و به تجربۀ زیادی نیاز ندارد. کلید موفقیت استراتژی معاملاتی شکست، در تعیین نقاط ورود و خروج واضح و مدیریت مؤثر ریسک، نهفته است. برای مثال همانطور که در تصویر زیر مشاهده میکنید، براساس استراتژی شکست یا بریک اوت، شما میتوانستید با شکست خط روند نزولی (مقاومت داینامیک)، وارد معاملۀ خرید شوید و سود خوبی را در نماد طلای جهانی (XAUUSD) کسب کنید:

مزایای استراتژی معاملاتی شکست، عبارتاند از:

شناسایی آسان: شناسایی استراتژیهای شکست، نسبتاً آسان است، تنها کافی است، سطوح حمایت یا مقاومت مهم مارکت را شناسایی کنید و منتظر شکست آنها بمانید.

اجرای ساده: اجرای این استراتژی ساده است، زیرا پارامترهای کمی دارد و نقاط ورود و خروج در این استراتژی بهراحتی تعیین میشود.

پتانسیل سودآوری بالا: استراتژیهای بریک اوت میتوانند بسیار سودآور باشند، زیرا جزو معاملات در جهت روند هستند.

معایب استراتژی معاملاتی شکست، عبارتاند از:

تعداد موقعیتهای کم: شکست سطوح مهم حمایت و مقاومت، بهندرت رخ میدهد و گاهی ممکن است زمان زیادی را منتظر ایجاد یک ستاپ معاملاتی بمانید.

شکستهای کاذب: شکستهای کاذب ممکن، بزرگترین عیب این استراتژی است، زیرا در مواقعی شکست رخ میدهد، اما پس از مدتی، قیمت مجدداً برمیگردد و حد ضرر معاملهگران را فعال میکند.

۲) استراتژی کراس میانگینهای متحرک (Moving Average)

استراتژی کراس میانگینهای متحرک (Moving Average)، یکی دیگر از استراتژیهای محبوب برای مبتدیان است. در این استراتژی که معمولاً از مووینگ اوریجهای ۲۰۰ و ۵۰ استفاده میشود، پس از عبور مووینگ اوریج ۵۰ از مووینگ اوریج ۲۰۰ به سمت بالا، وارد معاملۀ خرید میشوند و حد ضرر را زیر کندل تأیید میگذارند. حد سود در این استراتژی، معمولاً ۲ یا ۳ برابر حد ضرر است. معاملات فروش (Sell) در این استراتژی زمانی رخ میدهد که مووینگ اوریج ۵۰ از SMA 200 به سمت پایین عبور کند. برای مثال، همانطور که در تصویر زیر مشاهده میکنید، شما میتوانستید پس از کراس نزولی مووینگ اوریج ۵۰ (آبی رنگ) و مووینگ اوریج ۲۰۰ (سیاه رنگ)، وارد معاملۀ فروش شوید و سود خوبی از نماد EURUSD کسب کنید.

مزایای استراتژی کراس میانگینهای متحرک، عبارتاند از:

شناسایی روند: استراتژیهای کراس یا تقاطع میانگینهای متحرک در شناسایی روندها بسیار موثر بوده و معاملاتی در جهت روند برای معاملهگران ارائه میدهد.

اجرای آسان: اجرای این استراتژی نسبتاً آسان است، زیرا فقط به شناسایی کراس دو میانگین متحرک نیاز دارد.

نتایج ثابت: استراتژی کراس میانگینهای متحرک، نتایج تقریباً ثابتی را ارائه میدهد، زیرا معاملاتِ این استراتژی، در جهت روند هستند.

معایب استراتژی کراس میانگینهای متحرک، عبارتاند از:

ورود با تأخیر: استراتژی تقاطع میانگینهای متحرک در مواقعی سینگالهایی با تأخیر ارائه میدهد و همین امر میتوانید بازدهی آن معامله را کاهش دهد.

سیگنالهای نادرست: مانند هر استراتژی دیگری، ممکن است در مواقعی، سیگنالهای نادرستی توسط این استراتژی ارائه شود.

۳) استراتژی کانالهای قیمتی (Channel)

استراتژی کانالهای قیمتی (Channel)، یکی از روشهای تحلیل تکنیکال کلاسیک است که معاملهگران مبتدی بهراحتی میتوانند از آن استفاده کنند و سودهای خوبی را کسب کنند. هر کانال قیمتی، دارای دو خط موازی است که حرکت قیمت را در یک روند صعودی یا نزولی محدود میکنند. در این سبک، در تایمفریمهای بزرگ مانند روزانه و ۴ساعته، باید منتظر ایجاد یک کانال قیمتی واضح بمانید و سپس با واکنش قیمت به خطوط کانال، واکنش برگشتی مارکت را معامله کنید. در معامله با کانالهای قیمتی، حد ضرر را پشت کندل تأیید و حد سود را در نزدیکی ضلع مقابل کانال قرار میدهند.

مزایای استراتژی کانالهای قیمتی، عبارتاند از:

معامله در جهت روند: استراتژی کانالهای قیمتی، در شناسایی روندها بسیار موثر بوده و معاملاتی در جهت روند برای معاملهگران ارائه میدهد.

اجرای آسان: اجرای این استراتژی نسبتاً آسان است، زیرا فقط به شناسایی و رسم کانالهای قیمتی نیاز دارد.

شناسایی پایان حرکتهای اصلاحی: با استفاده کانالهای قیمتی، معاملهگران میتوانند بهراحتی پایان حرکتهای اصلاحی را شناسایی کنند.

معایب استراتژی کانالهای قیمتی، عبارتاند از:

سیگنالهای نادرست: مانند هر استراتژی دیگری، ممکن است در مواقعی، سیگنالهای نادرستی توسط کانالهای قیمتی ارائه شود.

ریسک به ریوارد پایین: در مواقعی ممکن است کندل تأیید بزرگ باشد و ریسک به ریوارد پایینی را برای معامله ایجاد.

۴) استراتژی معاملاتی BLSH

از آنجایی که مارکت در ۷۰درصد مواقع رنج یا متلاطم است، استراتژی معاملاتی BLSH، یکی از بهترین و سادهترین روشها برای سودآوری در مارکت است. براساس این استراتژی، منتظر شروع فاز رنج (Range) در مارکت بمانید و محدودههای سقف و کف کانال را مشخص کنید. همانطور که نام این استراتژی پیداست، پس از شناسایی یک بازار رنج، شما باید در سقف تریدینگ وارد معاملۀ فروش شوید و در کف تریدینگ رنج، وارد معاملۀ خرید شوید (Buy Low, Sell High). حد ضرر را میتوانید بهاندازۀ نصف محدودۀ تریدینگ رنج بگذارید و حد سود هم در سطح روبرویی تریدینگ رنج قرار میگیرد. برای مثال در تصویر زیر، شما یک ناحیۀ متلاطم یا رنج در نماد طلا (XAUUSD) مشاهده میکنید و با استراتژی BLSH بهراحتی میتوانستید در این ناحیه، سود خوبی کسب کنید.

مزایای استراتژی معاملاتی BLSH، عبارتاند از:

اجرای آسان: اجرای این استراتژی نسبتاً آسان است، زیرا فقط به شناسایی سقف و کف یک ناحیۀ رنج نیاز دارد.

پتانسیل سودآوری بالا: استراتژی معاملاتی BLSH میتوانند بسیار سودآور باشند، زیرا مارکت در اغلب مواقع رنج است.

معایب استراتژی معاملاتی BLSH، عبارتاند از:

سیگنالهای نادرست: مانند هر استراتژی دیگری، ممکن است در مواقعی، قیمت معکوس نشود و حد ضرر شما فعال شود.

ریسک به ریوارد پایین: در مواقعی ممکن است کندل تأیید بزرگ باشد و ریسک به ریوارد پایینی را برای معامله ایجاد.

۵) استراتژی معاملاتی باند بولینگر

استراتژی معاملاتی باند بولینگر مناسب کسانی است که بهدنبال معاملات کوتاهمدت هستند. در این استراتژی ساده ولی کارآمد، کافی است اندیکاتور باند بولینگر را به چارت خود اضافه کنید و هر زمان که کندلی در خارج از یکی از سطوح باند بولینگر بسته شد و مجدداً وارد آن شد، وارد معامله شوید و تا خط میانی یا روبرویی، در معامله بمانید. حد ضرر در این استراتژی، پشت کندل تأیید قرار میگیرید. توصیه میشود، از این استراتژی در تایمفریمهای بزرگ مانند ۴ساعته یا روزانه استفاده کنید. همانطور که تصویر زیر مشاهده میکنید، براساس استراتژی باند بولینگر میتوانستید در نماد طلا، معاملات سودآوری انجام دهید:

مزایای استراتژی معاملاتی باند بولینگر، عبارتاند از:

اجرای آسان: اجرای این استراتژی نسبتاً آسان است، زیرا به ابزار خاصی نیاز ندارد.

پتانسیل سودآوری بالا: استراتژی معاملاتی باند بولینگر میتوانند بسیار سودآور باشند، زیرا مارکت در اغلب مواقع رنج است.

معایب استراتژی معاملاتی باند بولینگر، عبارتاند از:

سیگنالهای نادرست: مانند هر استراتژی دیگری، ممکن است در مواقعی، قیمت مجدداً از باند بولینگر خارج شود و حد ضرر شما فعال شود.

ریسک به ریوارد پایین: در مواقعی ممکن است کندل تأیید بزرگ باشد و ریسک به ریوارد پایینی را برای معامله ایجاد.

انتخاب استراتژی مناسب با توجه به شخصیت و ریسکپذیری شما

انتخاب استراتژی مناسب معاملات فارکس برای یک فرد، بهعوامل مختلفی از جمله ویژگیهای شخصی، تحمل ریسک و اهداف معاملاتی بستگی دارد. در ادامه چند مرحله برای کمک معاملهگران مبتدی جهت انتخاب یک استراتژی سودآور ذکر شده است:

۱. تعیین اهداف معاملاتی

قبل از انتخاب یک استراتژی، تعیین اهداف معاملاتی خود بسیار مهم است. آیا به دنبال معاملات کوتاهمدت هستید یا بلندمدت؟ آیا حاضرید برای پاداشهای بزرگ، ریسک های بالا بپذیرید یا رویکرد محافظهکارانهتری را ترجیح میدهید؟ دانستن اهداف به شما کمک میکند تا استراتژیهایی را که با اهداف شما همسو هستند، شناسایی و فیلتر کنید.

۲. تعیین میزان ریسک

تحمل ریسک یک عامل مهم در انتخاب استراتژی معاملاتی فارکس است. برخی از استراتژیها ریسکهای بالاتری دارند، برخی از آنها ریسک کمتری دارند. درک میزان ریسکی که مایل به پذیرش آن هستید ضروری است و استراتژی انتخابی شما باید با تحمل ریسک شما همسو باشد.

۳. تعیین سبک معاملاتی

سبک معاملاتی شما به مدتزمانی که قصد دارید برای ترید صرف کنید، بستگی دارد. اگر زمان کمی دارید، بهتر است به سراغ سوئینگ تریدینگ یا پوزیشن تریدینگ بروید، اما اگر دوست دارید زمان زیادی را در مارکت صرف کنید، شما باید به سراغ استراتژیهای مناسب اسکالپ یا Day Trading بروید.

۴. آزمایش و بک تست

پس از تعیین پارامترها و انتخاب یک استراتژی مناسب، نباید بلافاصله معاملات واقعی را شروع کنید. شما باید استراتژی معاملاتی خود را در یک حساب دمو، در بازار زنده، مورد آزمایش قرار دهید و نقاطضعف و قوت آن را بهخوبی شناسایی کنید. برای افتتاح حساب بدون هرگونه محدودیتی، میتوانید در بروکر ترندو ثبتنام کنید و در یکی از بهترین پلتفرمهای معاملاتی دنیا، فعالیت خود را شروع کنید.

۵. آموزش مداوم

آموزش مداوم در زمینۀ فارکس و استراتژیهایی معاملاتی، بخش مهمی از فرایند معاملهگری شماست، زیرا بهروز ماندن در مورد بازار، استراتژیهای جدید و تکنیکهای مدیریت ریسک، موفقیت شما را در بلندمدت تضمین خواهد کرد.

نکات کلیدی برای اجرای موفق هر استراتژی

از نکات کلیدی برای اجرای موفق هر استراتژی، میتوان به موارد زیر اشاره کرد:

- با یک استراتژی ساده شروع کنید و با کسب تجربه و اعتمادبهنفس کافی، به تدریج به سمت استراتژیهای پیچیدهتر بروید.

- برای به حداقل رساندن میزان ضرر احتمالی، پارامترهای ریسک، مانند حجم معاملات و سطوح حد ضرر را همواره تنظیم کنید.

- اخبار و شرایط فاندامنتال را همواره تحتنظر داشته باشید و در صورت نیاز، تصمیم صحیح را اتخاذ کنید.

- برای تمام معاملات خود ژورنال تهیه کنید و از اشتباهات گذشته درس بگیرید.

پست مرتبط

پربازدیدترین ها

0