ترید با الگوی هارمونیک (AB=CD)

AB=CD یک الگوی بازگشتی است که به معاملهگران کمک میکند تا زمان برگشت روند قیمت را پیشبینی کنند. این الگو که از سه نوسان متوالی تشکیل شدهاست، به شناسایی فرصتهای معاملاتی در انواع بازارهای مالی و در تایمفریمهای مختلف کمک میکند.

فهرست مطالب

استراتژی معاملاتی الگوی AB=CD

الگوی AB=CD و قوانین تشخیص آن در نمودار را در مقالۀ آموزش کاربردی الگوهای هارمونیک برای ترید در فارکس و دیگر بازارهای مالی آموختیم. اکنون این الگو را با نسبت فیبوناچی ترکیب میکنیم تا به کمک آن، بازدهی معاملات خود را افزایش دهیم. بهمحض شناسایی این الگو در نمودار قیمت، تنها مشکل اکثر معاملهگران، تعیین نسبتهای دقیق فیبوناچی است. معاملهگران تازهکار اغلب در این زمینه اشتباه میکنند و در نتیجه فرصت ترید خود را از دست میدهند؛ بنابراین همواره نسبتهای فیبوناچی را بهصورت دقیق تنظیم کنید و سپس از الگوی AB=CD استفاده کنید.

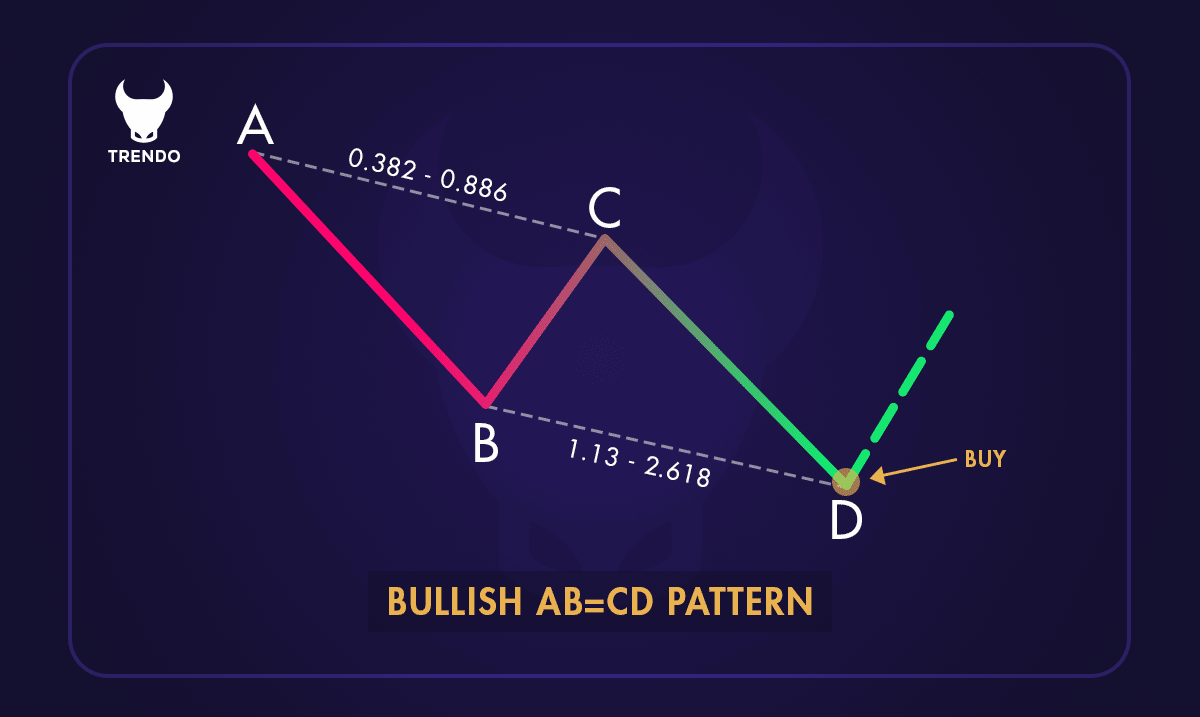

الگوی AB=CD صعودی

همانطور که در تصویر زیر میبینیم، در یک روند نزولی قرار داریم و گام CD ازنظر اندازه با گام AB برابر است و پس از اعمال نسبتهای فیبوناچی، اندازۀ BC برابر با ۶۱.۸ درصد اصلاحی از حرکت AB است. CD نیز برابر ۱۲۷ درصد از حرکت BC است؛ بنابراین میتوانیم اعتبار الگوی AB=CD صعودی را تأیید کنیم و در نقطۀ D با رعایت مدیریت سرمایه، وارد معاملۀ خرید شویم.

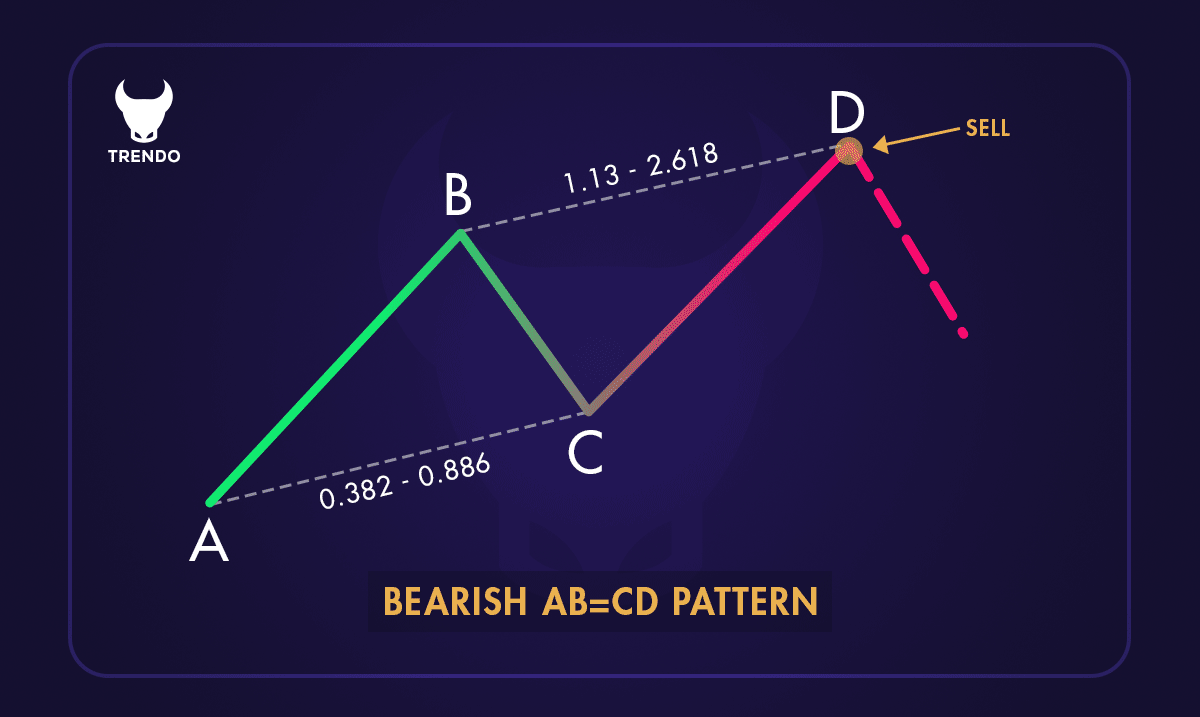

الگوی نزولی AB=CD

همانطور که در تصویر زیر میبینیم، در یک روند صعودی قرار داریم و گام CD ازنظر اندازه با گام AB برابر است و پس از اعمال نسبتهای فیبوناچی، اندازۀ BC برابر با ۶۱.۸ درصد اصلاحی از حرکت AB خواهد بود. CD نیز برابر ۱۲۷ درصد حرکت BC است؛ بنابراین میتوانیم اعتبار الگوی AB=CD نزولی را تأیید کنیم و در نقطۀ D با رعایت مدیریت سرمایه، وارد معاملۀ فروش شویم.

نقطۀ ورود و مدیریت ریسک

در این الگو، ورود به معامله در نقطۀ D انجام میشود. علاوه بر این، همواره حد ضرر را در معاملۀ خرید، پایینتر و در معاملۀ فروش، بالاتر از نقطۀ D قرار میدهیم. این ناحیه به این دلیل انتخاب شدهاست که اگر قیمت از این نقطه عبور کند، الگو باطل میشود. این الگو دو هدف کسب سود را ارائه میکند. هدف اول، نقطۀ C و دیگری نقطۀ A خواهد بود. البته برای کسب سود باید شرایط بازار از جمله سشن معاملاتی را نیز بررسی و براساس شرایط موجود، حد سود را تنظیم کرد. برای مثال، در تصویر زیر، شاهد یک الگوی AB=CD نزولی هستیم و پس از رسیدن قیمت به نقطۀ D، شما میتوانستید با بستهشدن کندل تأیید، وارد معاملۀ فروش شوید. در این مثال، حد ضرر را کمی بالاتر از نقطۀ D قرار میدهیم.

همچنین، شما میتوانید برای اطمینان بیشتر و ورود بهینهتر، این الگو را در کنار سایر ابزارهای تحلیل تکنیکال مانند نواحی حمایتی و مقاومتی، همگرایی یا واگرایی اندیکاتور RSI و غیره، استفاده کنید.

سخن پایانی

الگوی AB=CD یکی از محبوبترین الگوهای معاملاتی در بازار است. شناسایی، تأیید و ترید با این الگو نیز ساده است. همچنین، ما بهطور مکرر این الگو را در بازار میبینیم و معاملهگران میتوانند آن را با سایر روشهای تحلیل تکنیکال ترکیب کنند تا احتمال موفقیت خود را افزایش دهند. در پایان به یاد داشته باشید که قوانین مدیریت سرمایه را رعایت کنید، زیرا در غیر این صورت، شکست شما در بازارهای مالی، قطعی خواهد بود.

سوالات متداول

۱. الگوی هارمونیک AB=CD، در چه حالتی اعتبار بیشتری دارد؟

۲. آیا الگوی AB=CD، بهتنهایی قابل استفاده است؟

۳. الگوی AB=CD چند حالت دارد؟

۴. الگوی هارمونیک AB=CD با الگوی خفاش چه تفاوتی دارد؟

۵. برای یادگیری پیشرفتۀ الگوهای هارمونیک، چه منبعی پیشنهاد میشود؟

۶. آیا ابزاری برای رسم آسان الگوی هارمونیک AB=CD وجود دارد؟

پست مرتبط

پربازدیدترین ها

0